.jpg)

- Выращивание масличных культур является перспективным направлением для Казахстана. Какие тенденции присутствуют на масличном рынке РК, в частности, что касается производства?

- В текущем сезоне, по данным Национального бюро статистики РК, посевные площади масличных культур в Казахстане достигли практически 3 млн га. При этом посевная площадь льна достигла рекордного значения – более 1,5 млн га. Тем не менее, в текущем МГ произошло существенное сокращение посевных площадей рапса. Данная ситуация связана с низкой урожайностью масличной в предыдущем сезоне в связи с ущербом со стороны вредителей, что приводило к многоразовой обработке растений. Именно поэтому в текущем сезоне рапс сеяли только те, кто был полностью подготовлен. Таким образом, площадь сева рапса составила 127 тыс. га. Ключевыми выращиваемыми и, соответственно, экспортируемыми из страны масличными культурами являются лен, рапс и семена подсолнечника.

- Казахстан является лидером по экспорту семян льна и льняного масла. Как Вы оцениваете урожай данной масличной в 2020/21 МГ и потенциал ее экспорта в текущем сезоне?

- В Казахстане в последние несколько сезонов сохраняется тренд к расширению посевных площадей льна, что обусловлено его привлекательной стоимостью для аграриев. На сегодняшний день лен является одной из самых высокомаржинальных культур в Казахстане. По оценке Зернового союза Казахстана, в 2020/21 МГ площадь сева указанной масличной незначительно сократилась – до 1,2 млн га, с которых собрано до 883 тыс. тонн маслосемян.

С точки зрения экспорта интересно отметить, что в прошедшем 2019/20 МГ объем отгрузок льна в сравнении с 2018/19 МГ практически не изменился и составлял около 500 тыс. тонн. Однако произошло перераспределение экспорта масличной по основным рынкам сбыта. Ключевым покупателем казахстанского льна в 2018/19 МГ стала Бельгия, импортировав более половины поставляемого на внешние рынки Казахстана объема (245,1 тыс. тонн), тогда как в 2019/20 МГ доля закупок указанной страной сократилась до 40% (170,1 тыс. тонн). Мы прогнозируем, что в 2020/21 МГ страна импортирует до 205 тыс. тонн льна из Казахстана.

Кроме того, в 2019/20 МГ одним из основных импортеров льна из Казахстана являлся Китай, закупивший практически 20% от общего объема отгрузок льна в указанном сезоне. Ранее экспорт в данном направлении не совершался, т.к. протокол согласования санитарных требований и аккредитация казахстанских экспортеров были осуществлены летом 2019 г. Соответственно, активные поставки в Китай начались с ноября предыдущего года.

В целом, темпы экспорта казахстанского льна за первые четыре месяца (сентябрь-декабрь) 2020/21 МГ несколько уступают показателю предыдущего сезона – отгружено 193,8 тыс. тонн (227 тыс. тонн за четыре месяца 2019/20 МГ), из которых около 60,4 тыс. тонн поставлено в Китай. Существенно усложняет торговлю текущая ситуация на границе Казахстана с Китаем (станции Достык, Алтынколь), связанная с массовым скоплением вагонов, по причине введенного правительством КНР запрета на приемку фасованных грузов из-за опасений обнаружения на упаковке коронавируса (до 90% грузов из Казахстана в Китай шло в упаковке). Многие вагоны простаивают более 90 суток, и дальнейшая их судьба не очень понятна.

Безусловно, текущие проблемы скажутся в дальнейшем на темпах экспорта казахстанской продукции в Китай в целом и, в частности, льна. На текущий момент наш прогноз импорта казахстанского льна Китаем составляет 150 тыс. тонн в сравнении со 104 тыс. тонн в 2019/20 МГ. Указанный показатель мог бы быть значительно выше, однако в декабре отгрузки практически не совершались в связи с введенным администрацией казахстанской железной дороги АО «КТЖ» запретом на отгрузку, из-за большого скопления вагонов на границе. Естественно, сложившиеся условия не способствуют активизации торговли, однако перспективы все же есть ввиду высокого спроса китайских потребителей на семена льна из Казахстана.

Прогноз Зернового союза Казахстана по экспорту казахстанских семян льна в 2020/21 МГ – 540 тыс. тонн.

- В текущем сезоне наблюдаются аномально высокие цены на лен в РК. Чем обусловлена данная тенденция? Ожидаете ли Вы новых ценовых рекордов до конца текущего МГ?

- В последние 4 месяца произошел взрывной рост цен на казахстанский лен, т.к. в целом на мировом рынке фиксировалась высокая волатильность, цены росли в среднем за месяц на $60-80 за тонну. Данная ситуация безусловно отразилась и на маржинальности льна, вызывая все больший интерес у казахстанских фермеров.

Если рассматривать ценовой тренд на рынке семян льна Казахстана за последние 7 лет, то ранее спред стоимости между внутренней ценой льна на условиях EXW и европейской ценой составлял $120-150 за тонну, а на сегодняшний день, конец прошлого сезона и начало текущего – разница цен незначительна и не покрывает затрат на логистику. Именно поэтому казахстанские экспортеры стремятся поставлять семена льна в Китай, т.к. доставка в данном направлении составляет порядка $35-40 за тонну в сравнении со $115-125 за тонну в Европу. Это основная причина, почему китайский рынок является основным и самым интересным рынком для казахстанских экспортеров.

Перспективы дальнейшего роста цен на маслосемена и лен, в частности, будут определяться спросом со стороны ведущих импортеров – ЕС и Китая, а также возможностями отгрузки в Китай. Однако перераспределение потоков экспорта в указанных направлениях между тремя ведущими мировыми экспортерами льна (Казахстан, Россия, Канада), в целом, не окажут влияния на формирование цен в странах-импортерах. Существенный спрос при ограниченном предложении – это основной драйвер цены на лен. Думаю, что потенциал дальнейшего роста цен в текущем МГ еще не исчерпан.

- Одним из основных поставщиков льняного масла в Китай является Казахстан, однако в последние месяцы основной проблемой для торговли между странами стало логистическое ограничение. Какое влияние данные условия окажут на объемы экспорта указанной продукции в 2020/21 МГ?

- До 97-99% экспортируемого Казахстаном льняного масла приходится на Китай. То есть практически вся продукция отгружается в КНР. В целом, в структуре китайского импорта Казахстан является ведущим поставщиком льняного масла в данную страну. По итогам 2019/20 МГ доля казахстанского льняного масла в общем объеме китайского импорта (50,3 тыс. тонн) составляет 49% (24,5 тыс. тонн), а российского – 28% (14,2 тыс. тонн). Несмотря на существующие логистические ограничения торговли между РК и Китаем, мы прогнозируем, что Казахстан в 2020/21 МГ экспортирует до 28 тыс. тонн льняного масла, что превысит уровень 2019/20 МГ (25,3 тыс. тонн) и сохранит позицию ведущего экспортера на рынке Китая.

- Также интересной для Казахстана масличной культурой является рапс. Какие перспективы экспорта данной культуры из Казахстана в текущем сезоне? Какие тенденции присутствуют на рынке рапса?

- Пик интереса к данной культуре в Казахстане пришелся на 2018/19 МГ, однако после этого фиксировалось сокращение посевных площадей и, соответственно, производства рапса. Таким образом, если в 2018/19 МГ площадь сева масличной составляла 355,4 тыс. га, то в текущем сезоне данный показатель составил лишь 127,4 тыс. га, а убранная площадь – 124,1 тыс. га.

Соответствующую тенденцию имел и экспорт семян рапса из Казахстана за рассматриваемый период. В частности, в 2018/19 МГ Казахстан экспортировал 154,6 тыс. тонн семян рапса, тогда как в 2019/20 МГ этот показатель сократился до 69,6 тыс. тонн, что было связано с падением производства и ростом объемов переработки рапса в Казахстане ввиду спроса со стороны Китая на рапсовое масло и жмых. Таким образом, с начала текущего 2020/21 МГ экспортировано всего 12,3 тыс. тонн семян рапса в сравнении с 47,5 тыс. тонн за аналогичный период 2019/20 МГ. По нашим прогнозам, в текущем сезоне всего Казахстан экспортирует лишь 45 тыс. тонн семян рапса.

Что касается цен, то Казахстан не остался в стороне и воспользовался общей повышательной динамикой формирования цен на продукт в мире. Таким образом, если ранее фиксировался существенный спред (в пределах $100 за тонну) между ценами на казахстанский рапс и масличную в Европе, то на сегодняшний день такого большого разрыва между ценами нет (не более $20 за тонну). Особенно существенный рост цен на семена рапса из Казахстана ощущается в последние 3-4 месяца.

- Как Вы оцениваете конкурентоспособность рапсового масла из Казахстана?

- Что касается производства и экспорта рапсового масла из Казахстана, то в данном сегменте отмечается тенденция к постоянному росту. На сегодняшний день отечественные переработчики задают тренд на внутреннем рынке семян рапса Казахстана при том, что казахстанским переработчикам не хватает доступных объемов сырья внутри страны. В прошедшем сезоне фиксировался активный импорт масличной (по нашей оценке – до 60 тыс. тонн против 4 тыс. тонн в 2018/19 МГ), на 96% – из России. В целом, из произведенного объема рапсового масла более 60% экспортируется в Китай, а также небольшие объемы в Иран, Таджикистан, Афганистан и Узбекистан. По итогам 2020/21 МГ мы ожидаем снижения экспорта рапсового масла из Казахстана до 40 тыс. тонн в сравнении с отгруженными в предыдущем сезоне около 54 тыс. тонн, что обусловлено известными логистическими проблемами и сокращением поставок продукции в Китай после обнаружения летом 2020 г. следов ГМО в партиях казахстанской и российской продукции.

Сложившаяся ситуация также будет оказывать влияние на объемы закупки Казахстаном рапса из России, так как в казахстанской масличной ранее не было зафиксировано ГМО. Всего, по нашим оценкам, страна в 2020/21 МГ может импортировать до 50 тыс. тонн рапса, в основном из России.

- Подсолнечник является одной из основных выращиваемых в Казахстане масличных культур. Изменился ли уровень спроса и потребления масличной за последние несколько сезонов?

- Если лен для Казахстана является новой культурой, то подсолнечник – традиционно выращиваемая в Казахстане культура. В текущем сезоне, согласно данным Национального бюро статистики РК, убранная площадь подсолнечника в Казахстане составила 750 тыс. га, что соответствует нашей оценке, однако ниже данных региональных управлений сельского хозяйства – около 900 тыс. га.

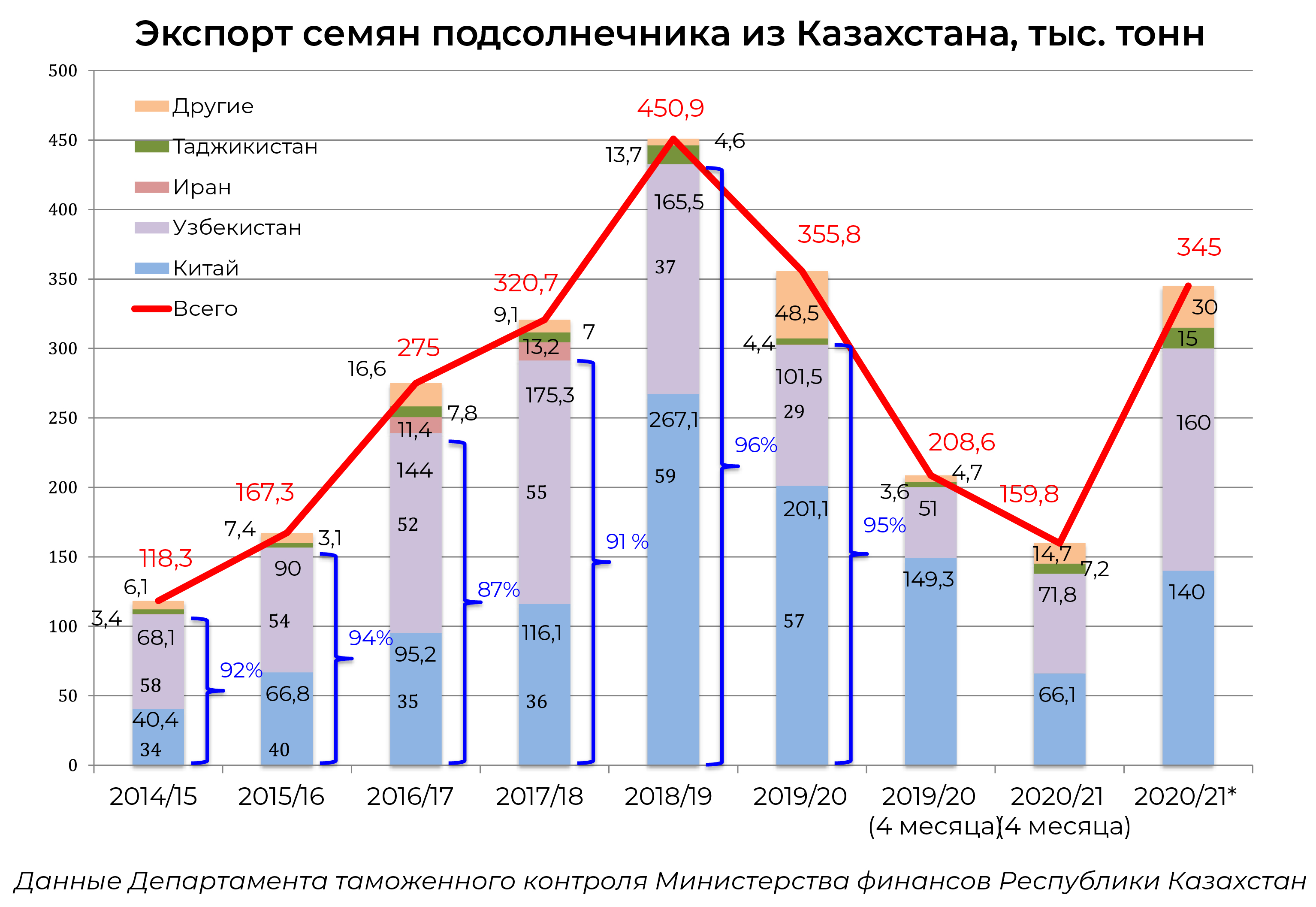

На фоне высокого спроса семена подсолнечника – очень интересный экспортный товар. Наибольший объем экспорта масличной фиксировался в 2018/19 МГ – на уровне 451 тыс. тонн. В прошедшем сезоне показатель несколько снизился (до 356 тыс. тонн), т.к. с марта по июнь экспорт семян подсолнечника и продуктов его переработки был запрещен вследствие введенного чрезвычайного положения в Казахстане, а в дальнейшем осуществлялся лишь по заявкам экспортеров. Основными покупателями казахстанского подсолнечника являются Китай (57% от общего экспортированного объема в 2019/20 МГ) и Узбекистан (29%). Снижение темпов экспорта также отмечается с начала текущего сезона ввиду введения Россией экспортной таможенной пошлины и ожидаемого введения аналогичных мер правительством Казахстана. После принятого правительством Казахстана решения не вводить пошлины и ограничения на экспорт маслосемян (по крайней мере – пока) процесс торговли несколько активизировался. Имеется информация об экспорте в январе 2021 г. значительного количества семян подсолнечника из Казахстана в Россию. Кроме того, ожидается сокращение объемов отгрузок масличной в Китай из-за логистических проблем на границе. При этом в структуре импортеров казахстанской масличной за первые 4 месяца текущего МГ основной объем приобрел Узбекистан – 71,8 тыс. тонн.

Отмечу, что касательно цен на семена подсолнечника, как и в случае вышеперечисленных масличных культур, также фиксируется рост стоимости на внутреннем рынке: если еще в декабре 2020 г. цена составляла $475 за тонну, то в январе она перевалила за $500 за тонну. Спрос очень высокий ввиду введения экспортной пошлины со стороны России.

- Как Вы оцениваете перспективы экспорта казахстанского подсолнечного масла в 2020/21 МГ? Расскажите о ценовых тенденциях в отмеченном секторе в текущем сезоне?

- В 2020/21 МГ ожидаем рост производства рафинированного и нерафинированного подсолнечного масла в Казахстане до максимального значения – 335 тыс. тонн (в 2019/20 МГ – 318,3 тыс. тонн), из которых 195 тыс. тонн – нерафинированного и 140 тыс. тонн – рафинированного масла. Также возможен рост экспорта подсолнечного масла всех видов до 100 тыс. тонн. В частности, с начала текущего сезона при сохранении общих темпов производства фиксируется снижение темпов импорта продукции – с 32,4 тыс. тонн за первые 4 месяца 2019/20 МГ до 30,1 тыс. тонн. Основными покупателями казахстанского подсолнечного масла всех типов являются Китай и Узбекистан, которые в 2019/20 МГ импортировали 46,6 тыс. тонн и 44,6 тыс. тонн, соответственно, от общего объема 109,7 тыс. тонн. По нашим прогнозам, в 2020/21 МГ экспорт подсолнечного масла из Казахстана уменьшится на 10% – до 100 тыс. тонн, в том числе за счет его высокой стоимости, логистических проблем на казахстанско-китайской границе и высокого внутреннего спроса.

Оценивая цены, можно также констатировать их взрывной рост на мировом рынке, и цены на подсолнечное масло из Казахстана не исключение.

- За какими масличными культурами будущее? Какие рынки сбыта Вы считаете наиболее перспективными?

- Тенденция увеличения посевных площадей масличных культур сохранится и в 2021 г. В первую очередь это лен-кудряш, подсолнечник, а также соя и сафлор (на юге Казахстана). Этому способствуют высокие цены на маслосемена всех культур. По рапсу ожидается снижение посевных площадей.

Традиционные рынки сбыта маслосемян и масел – страны Средней Азии, Афганистан и Китай являются основными в 2020/21 МГ. Очень перспективным выглядит китайский рынок. Его емкость, географическая близость, наличие общей границы, высокий платежеспособный спрос делают его очень перспективным для увеличения объемов поставок. Об этом свидетельствует ежегодный рост динамики отгрузок казахстанской сельскохозяйственной продукции, в том числе – семян масличных культур, масел, шротов и жмыхов. Решением логистических проблем: создание дополнительной инфраструктуры по приемке, перегрузке, хранению, увеличению протяженности ж/д путей и т.д. – сейчас озабочены как в Китае, так и в Казахстане. По мере решения данных проблемных вопросов будут расширятся объемы экспорта продукции из Казахстана в Китай. В этом заинтересован бизнес обеих стран.

- На фоне активно развивающегося масличного рынка в Казахстане как вы оцениваете потенциал данного сегмента и востребованность казахстанских масличных культур и продуктов их переработки на мировом рынке?

- Особенности географического положения Казахстана, его оторванность от прямого выхода к внешним морским путям, большие расстояния и высокая стоимость доставки казахстанской продукции до основных мировых рынков сбыта существенно уменьшают конкурентоспособность нашей продукции на этих рынках. Однако есть немало примеров успешных торговых операций с казахстанским льном, соей, сафлором в страны ЕС и Турцию. Казахстан является одним из основных поставщиков семян льна в ЕС и занимает первое место по объему поставок – 304,7 тыс. тонн с долей 45% от общего объема импорта льна странами ЕС (674 тыс. тонн) в 2019/20 МГ. Второе место за Россией – 252,7 тыс. тонн (38%), третья Канада – 91,2 тыс. тонн (13%).

Таким образом, при должном качестве продукции, ее востребованности на рынке, оптимизации логистики и желании продавцов осваивать новые рынки у казахстанских экспортеров имеются очень хорошие перспективы по увеличению присутствия как на традиционных рынках, так и в освоении новых рынков!

- В завершение благодарю Вас за интересную беседу и прошу поделиться своими ожиданиями относительно развития событий на казахстанском масличном рынке до конца сезона.

- По оценке аналитиков S&P Global Platts, высокий спрос и цены на продовольствие, в том числе – на масличные культуры и продукты их переработки, сохранятся на протяжении последующих двух сезонов. Данный тренд объясняется увеличением резервов из-за опасений относительно стабильности поставок по причине карантинных ограничений по всему миру, недостаточного производства, в том числе влияния погодных условий (например – Эль-Ниньо в Южном полушарии), снижением запасов у основных производителей, перспективой роста цен на нефть.

В данных условиях для казахстанских производителей зерновых и масличных культур появляется уникальная возможность извлечь дополнительные доходы. Давно не помню такого периода, когда столь высокие цены на всю продовольственную и фуражную линейку держались столь продолжительное время. Конечно, и отечественные переработчики и экспортеры также должны воспользоваться этой возможностью. На этой оптимистичной ноте позвольте закончить интервью!

Беседовала Полина Калайда