Всплеск цен на зерно вызвал очередные предложения по ограничению экспорта сельхозсырья из РК. Если летом на фоне засухи в Мангистау правительство РК готовило запрет на экспорт кормов, то теперь представители мукомольной индустрии предлагают ввести вывозные пошлины на пшеницу.

По предварительным оценкам, это приведет к прямым потерям экспортеров на уровне $307 млн, искажению стимулов производителей и трейдеров и не решает задачи государственной политики. Более эффективным решением было бы использование резервов Продкорпорации.

Мукомолы за запрет

Основной тезис представителей мукомольной индустрии – быстрый рост цен на зерно, который вынуждает мукомолов повышать цены на свой продукт. По словам директора мукомольной компании Mutlu Дос-Мукасана Таукебаева, которые передает ElDala.kz, на складах у производителей заканчиваются объемы зерна, приобретенные по 105–110 тыс. тенге за тонну, а новые поставки сырья дороже – от 120 тыс. тенге, и из-за плохого урожая-2021 цена может достигнуть 150 тыс. тенге (+36–43%). По словам Таукебаева, это приведет к удорожанию тонны муки с 160 тыс. до 215 тыс. тенге (+34%) и вызовет удорожание справедливой цены социального хлеба до 215 тенге при текущей стоимости в 90 тенге.

Решение мукомолы видят в введении вывозной пошлины на пшеницу всех классов в размере 50 евро за тонну.

«При дальнейшем подорожании сырья, в условиях неравной конкуренции с узбекскими мукомолами, большая часть мельниц Казахстана будет вынуждена закрыться. Для обеспечения мукой самого Казахстана с его населением в 18 млн человек достаточно 18 мельниц – именно столько и сможет дожить до следующего года», – считает Таукебаев, указывая, что это не только его личное мнение, но и полутора сотен действующих в РК мукомольных предприятий.

«В настоящий момент у нас насчитывается 170 мукомольных предприятий, и вполне понятно, что мы опрос всех этих предприятий не проводили. Но те мукомольные предприятия, которые у нас в чате есть и которые активно переписываются и выражают свою гражданскую позицию, они высказываются за введение экспортной пошлины на зерно, – подтверждает позицию отрасли президент Союза зернопереработчиков Казахстана Евгений Ган. – Я бы делал упор не на значение пошлины, а на то, что мукомолы говорят о целесообразности. Окончательное решение за госорганами, а не за нами».

Сторонники введения эмбарго на экспорт пшеницы указывают на опыт России, где вывозные пошлины на зерно (пшеницу, ячмень, кукурузу) были введены со 2 июня 2021 года и рассчитываются еженедельно в зависимости от цен экспортных контрактов на Мосбирже. Например, с 6 октября пошлина на пшеницу составляет $57,8 при биржевой цене в $283 за тонну.

.jpg) Цены растут, но некритично

Цены растут, но некритично

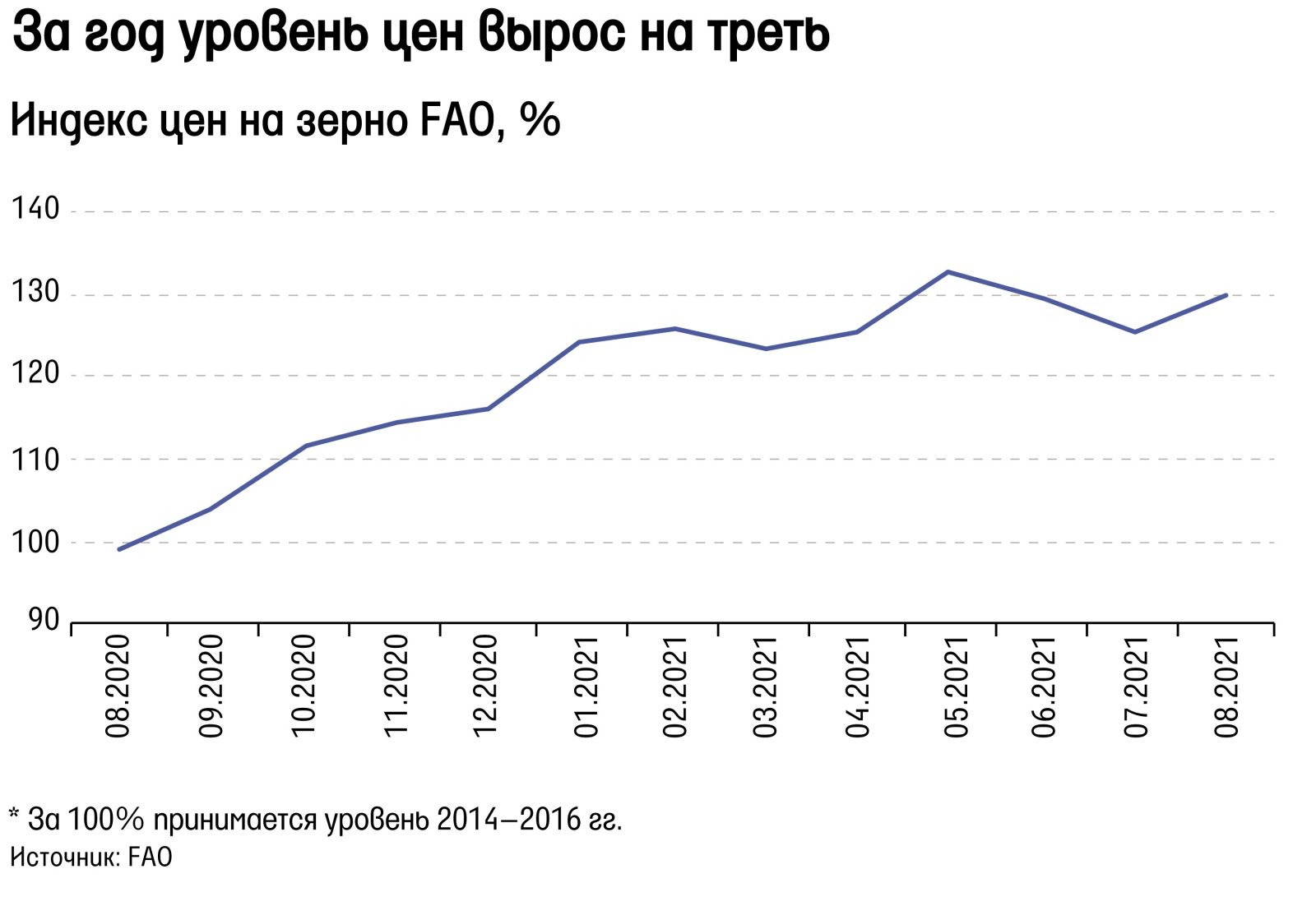

Фундаментальный фактор роста цен на пшеницу в Казахстане – рост мировых цен на зерно. Субиндекс FAO, отражающий уровень цен на зерновые (FAO Cereal Price Index), по итогам августа достиг 129,8 пункта, увеличившись за месяц на 4,4 п.п. из-за ухудшения прогнозов по урожаю пшеницы на этот год. Мировые цены на пшеницу выросли на 8,8% за месяц. По данным International Grain Council, в августе этого года цены на пшеницу в годовом выражении выросли на 39,6%. Причем рост цен наблюдается и на другие зерновые (например, ячмень), а также на кукурузу, сою.

.jpg) Динамика цен на пшеницу в РК (цены производителей, по данным БНС АСПР РК) в последние два года показывала высокий рост, который начал замедляться лишь к середине этого года: если в январе динамика цен на пшеницу находилась на уровне 20%, то к июню приблизилась к 12%.

Динамика цен на пшеницу в РК (цены производителей, по данным БНС АСПР РК) в последние два года показывала высокий рост, который начал замедляться лишь к середине этого года: если в январе динамика цен на пшеницу находилась на уровне 20%, то к июню приблизилась к 12%.

Экспортные цены на пшеницу по состоянию на январь – июль 2021 года находились на сопоставимом с внутренним уровне – 9,3%, тогда как в аналогичный период прошлого года – 24,7%. Это значит, что цены на пшеницу как внутри страны, так и экспортные продолжают динамично расти, но эта динамика замедляющаяся.

Внутренние и экспортные цены на муку находятся на том же уровне и изменяются сонаправленно ценам на пшеницу.

.jpg)

Локальным негативным фактором, влияющим на удорожание пшеницы в РК, является слабый урожай-2021. По данным Минсельхоза РК, на 28 сентября 2021 года было убрано 98% площадей зерновых и зернобобовых (15,5 млн га), намолочено 15,0 млн т зерна, в том числе 11,7 млн т пшеницы – это на 25 и 18% соответственно меньше, чем в 2020 году. И хотя уборочная кампания еще не завершена, уже ясно, что аграриев в этом году ожидает значительная просадка.

Описание ситуации, которое дают мукомолы, объективно, но подходы к ее решению вызывают массу вопросов.

Потеряем экспорт?

Введение пошлин на экспорт зерна – мера не только искажающая цены внутри страны и дестимулирующая инвесторов в этот вид экономической деятельности, но и ухудшающая экспортные перспективы национального бизнеса, а также создающая поле для действий вне правового поля.

Первым последствием введения ограничений станет сокращение выручки аграриев. Согласно исследованию российского Института конъюнктуры аграрного рынка, недополученная выручка аграриев РФ в 2021/2022 сельскохозяйственном году из-за введения плавающей пошлины на зерно составит $2,0 млрд, в том числе $1,9 млрд – потери экспортеров пшеницы.

Если правительство РК примет предложение мукомолов о введении пошлины в 50 евро за тонну, общие потери казахстанских экспортеров пшеницы могут составить $307 млн (при объемах экспорта на уровне 2020 года). Эти потери сопоставимы с теми, которые бы понес бизнес при введении зернового демпфера аналогичного российскому.

Второй результат введения вывозных пошлин – возможная потеря части рынков. В РФ отраслевые эксперты считают, что результатом применения демпфера стала потеря отдельных экспортных рынков, в первую очередь рынка Египта, куда РФ ежегодно направляла около 20% всего экспорта зерна (как по стоимости, так и по физическому объему поставок). Для казахстанских экспортеров в числе приоритетных рынков находится Узбекистан, куда РК направляет от 1,7 до 2,9 млн т пшеницы в год. Однако, видя высокую неопределенность в казахстанской торговой политике, узбекская сторона ищет не связанные с Казахстаном возможности получения сырья, в числе которых аренда земель в РФ под сельхозкультуры для собственных нужд.

Третье негативное последствие, которое может произойти в случае реализации радикального сценария – введения запретительных пошлин на вывоз пшеницы, – увеличение серого экспорта и контрабанды в приграничные страны, импортирующие казахстанское зерно. В минувшем году в Узбекистан ушло около 2,9 млн т зерна (55,7% экспорта), в РФ – 156 тыс. т, но в отдельные годы физический объем экспорта достигал

500 тыс. т. В результате введения ограничений эта потребность останется на прежнем уровне, однако место легальных трейдеров займут теневики.

Ввести резервы

Выигрышным для всех сторон решением было бы ввести на рынок ресурсы государства в лице Продкорпорации, которая ежегодно прибегает к закупкам (в том числе прямым и форвардным) зерновых и масличных, тем самым поддерживая аграриев и выполняя задачи по поддержанию резервов зерна и регулирующую функцию.

В минувшем сентябре Продкорпорация обновила закупочные цены на пшеницу 3-го, 4-го и 5-го классов, в среднем повысив цены по сравнению с прошлогодними на 24%.

.jpg)

В июне Продкорпорация сообщала о том, что только в рамках форвардных закупок законтрактовала 760 тыс. т зерна, что более чем в полтора раза больше, чем в 2020-м.

Даже учитывая необходимость поддерживать резервный запас, этих объемов достаточно для того, чтобы увеличить объем интервенций на внутреннем рынке. В 2020 году при объеме закупки зерна Продкорпорацией в 483 тыс. т на внутреннем рынке было реализовано 137 тыс. т (86 тыс. т, или 63% этого объема, – мукомолам), экспортировано 54 тыс. т.

Кроме того, Продкорпорация располагает 500 тыс. т резервного запаса зерна. По закону РК «О зерне» резервный запас – это запас продовольственного зерна, используемый в целях гарантированного обеспечения страны продовольственным зерном при возникновении чрезвычайных ситуаций природного, техногенного и социального характера, введении чрезвычайного положения, а также при необходимости в целях регулирующего воздействия на внутренний рынок.

Резкий рост цен на зерно – как раз тот случай, при котором крупный государственный игрок может зайти на рынок с интервенциями, чтобы сгладить колебание цен. Итогом ситуации был бы общий выигрыш: зерновики бы исполнили обязательства перед контрагентами в других странах и не потеряли рынки сбыта и выручку, мукомолы получили бы сырье по доступной цене, а правительство выполнило бы свою регулирующую функцию без искажения стимулов игроков.

Зерновики предлагают свой вариант выхода из ситуации. Официальный представитель Зернового союза Казахстана Евгений Карабанов видит выход во внедрении принципа «экспортной десятины». Он исходит из того, что для производства всего объема потребляемых внутри страны хлебобулочных и макаронных изделий необходимо около 700 тыс. т пшеницы. При экспортном потенциале в 6,0–6,5 млн т это чуть больше 10%. Государство может поставить условием для экспортера продажу 10% зерна по фиксированной цене Продкорпорации, остальные 90% объемов зерновики могут сбывать по той цене, которую считают приемлемой.

«Во-первых, это точно поможет стабилизировать цены, потому что Продкорпорация будет отпускать такое зерно по фиксированным ценам производителям муки, макарон. Второй момент – мы регулируем только экспортный рынок, а не весь. Согласитесь, несправедливо же, если ты хочешь ради, по большому счету, этих 700 тыс. тонн регулировать рынок 10 млн тонн?» – сказал Карабанов.

Плохие стимулы

Ситуативно вводимые пошлины создают негативные стимулы для всех участников цепочки добавленной стоимости и инвесторов в индустрию. Однако если ситуация с продовольственным обеспечением и ценами на внутреннем рынке действительно представляется настолько угрожающей, что правительству придется применять ограничительные меры, то применять их логично в отношении всей цепочки поставок, а не одной ее части – зерна.

Импортеры могут переориентироваться на продукт следующего передела – муку, и на национальном рынке вновь возникнут проблемы с обеспечением продовольствием по доступным ценам. В это случае целесообразно рассмотреть возможность введения вывозных пошлин как на зерно, так и на муку. По итогам 2020 года мукомолы экспортировали 56% произведенной продукции примерно на $500 млн.

«Если будет введена пошлина и зерно подешевеет, то цены на муку останутся такими же, потому что они привязаны к экспортным ценам. То есть мука и хлеб для наших граждан не подешевеют», – констатирует Карабанов.